为何Keep估值20亿美元是个伪命题?

- 来源:中国消费金融网

- 发表于: 2022-03-25 14:23:40

- 责任编辑: lixuezhen

来源:新经济IPO2月25日,线上健身平台Keep递交了赴港上市申请。同一天,它的美国同行、在线健身网红概念股$Peloton Interactive(PTON)$股...

来源:新经济IPO

2月25日,线上健身平台Keep递交了赴港上市申请。同一天,它的美国同行、在线健身网红概念股$Peloton Interactive(PTON)$股价已经跌了13个月,从171美元一路跌至28美元,跌幅84%。

和Peloton 一样,Keep尚未实现盈利。

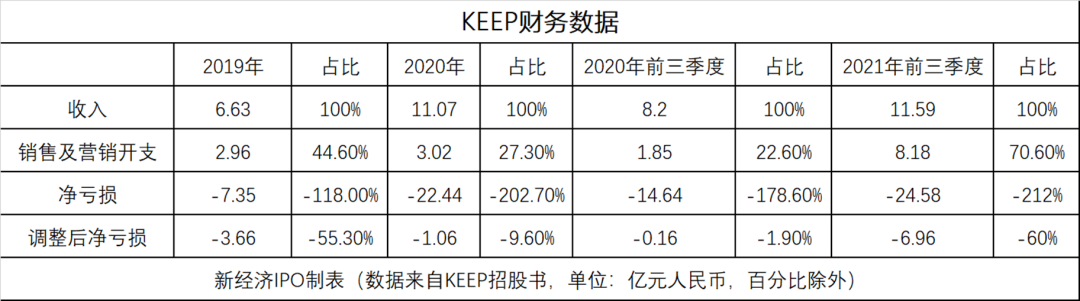

2019年、2020年和2021年前三个季度,Keep营收分别为6.63亿元、11.07亿元和11.59亿元,净亏损分别为7.35亿元、22.44亿元和24.58亿元;2019年、2020年Keep经调整后的净亏损分别为3.66亿元、1.06亿元。2021年前三季度,Keep经调整后的净亏损攀升至6.96亿元,相较于2020年三季度的净亏损1554万元,扩大4倍。

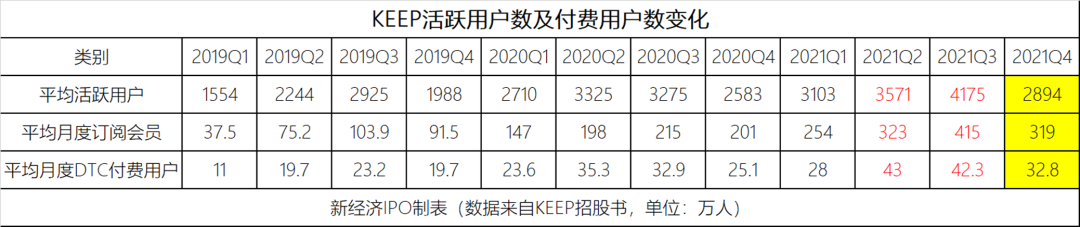

截至2021年末,Keep的平均月活用户数为2894万,平均月度订阅会员319万,平均月度DTC付费用户为32.8万。DTC付费用户也就是直销渠道用户占比约10%,绝大部分用户需要依靠第三方渠道引流,这也解释了Keep为何要依靠不断加大的营销费用才能推动用户增长的问题。

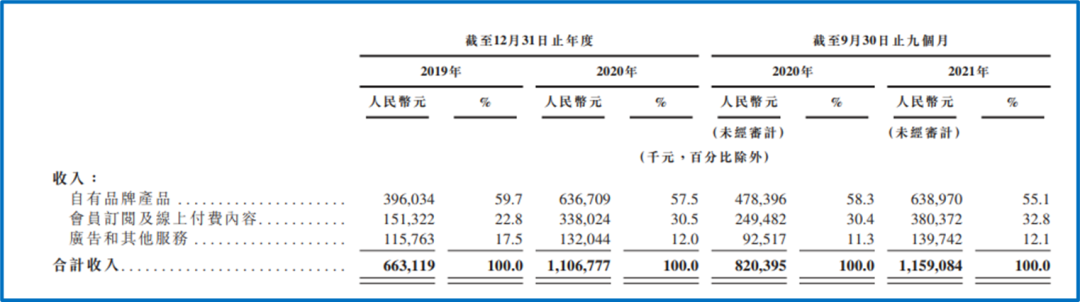

让我们来看看Keep的会员平均贡献。2020年前三季度,Keep的月度订阅会员数为190万人,订阅及在线付费内容的收入为2.495亿元,人均贡献131元,月均贡献费用14.6元。

2021年前三季度,Keep的月度订阅会员数为330万人,订阅及在线付费内容的收入为3.8亿元,人均贡献115元,月均贡献费用12.8元。

不过,Keep APP显示,其月度订阅会员费首月9元优惠,次月续费19元;连续包年会员年费218元,折合每月18元。

这说明,Keep实际收取的费用不仅低于对外标价,而且一直在打折促销。

促销是有成本的。2019年到2021年前三季度,Keep的销售及营销开支分别为2.95亿元,3.02亿元、8.18亿元,占总营收的比重分别为44.6%、27.3%和70.6%。

短期烧钱促销好比吃运动员兴奋剂,药效虽强,但持久力存疑。2021年三季度末,Keep月度订阅会员从2020年末的201万冲上了415万,但2021年四季度末立刻跌回了319万,甚至低于二季度末的323万。

一个显著的问题是,流量费用越来越贵。2020年末,KEEP月度订阅会员比2019年末增加109.5万,平均每名用户消耗276元营销费;2021年前三季度,KEEP的月度订阅会员数比2020年末增加了214万,平均折合每名新增用户消耗了382元营销费。营销成本不到一年增加了38%。

如果与用户会员费相比,你就能发现更大的矛盾。Keep的连续包年会员年费218元,吸引一名新用户公司要花接近400元,相当于两年年费。如果这名新用户留存时间在两年内,且不购买平台商品的话,Keep是亏损的。这样的纯健身会员数量越多,Keep的亏损就会越大。

互联网公司烧钱引流有一个边际效应,即用户数量达到一定规模后,再猛烈的烧钱也很难获得更多的流量,市场上的新用户流量接近枯竭。Keep的上述数据证明,它正在接近这个临界点。所以,为了上市把用户数据做得更好看,Keep付出了很大代价,但收获寥寥。

获客成本高昂,但留存率很低。2020年,KEEP核心用户(即首个月完成四次锻炼)的平均第12个月留存率为49.3%。这意味着,KEEP的新获取用户一年后就跑了一半,每年KEEP都必须花费更多的费用去争取新客户。这些新客户往往趁平台做活动时薅一把羊毛就走了。这些客户没有任何忠诚度可言,他们是随时流动的,哪里有实惠就去哪里,今天可以来KEEP,明天可以去FIT。

KEEP黏性不够强,归根结底是其提供的价值有限。从收入构成看,KEEP主要业务是卖健身会员、线上健身课程以及健身器材、服装及食品等。电商收入占55%,会员费收入占33%,广告收入占12%。

KEEP的电商卖货业务壁垒很低,谈不到什么护城河,而且电商业务收入占大头,在二级市场上估值会被压到很低;最核心的会员付费部分增长乏力,广告业务更是乏善可陈。

因此,与其说KEEP是一家在线健身平台,不如将它定义为一家健身用品电商更合适。

我们认为,KEEP上市后的表现不会很好,极可能会陷入“上市即巅峰”的窘境。

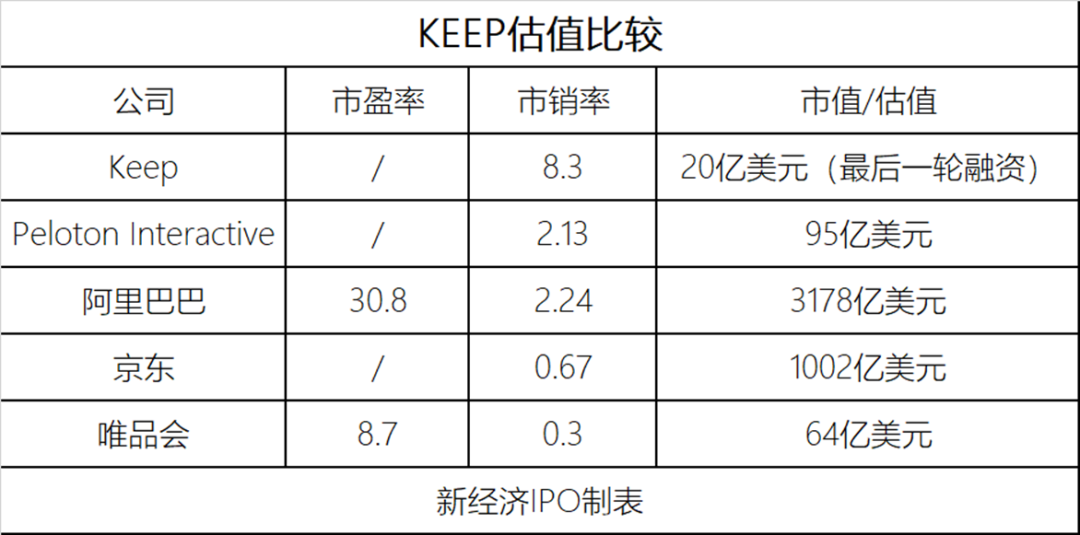

为何这样说呢?跟在线健身平台Peleton、电商阿里巴巴、京东和唯品会做一下比较,可以看出,从市销率指标看,Keep的估值远远超过其他几家公司。也就是说,无论是作为在线健身平台,还是电商平台,Keep目前的业务数据都支撑不起20亿美元的估值。

此外,从资本市场大环境看,KEEP已经错过了最有利的时间窗口。2019年9月,美国在线健身巨头Peleton上市,首日即破发。2020年的疫情拯救了它,在居家健身需求的推动下,Peleton估值水涨船高,一度高达568亿美元。但随着疫情缓解,Peleton身上的光环开始散去,股价一路暴跌至26美元,市值仅剩下87亿美元,甚至传出了卖身的消息。

当然,Peleton的短暂风光也说明,线上健身是个很容易被证伪的消费需求。疫情不会长久地将人类困在室内,同样,Peleton也很难持久地将用户留在家里健身。作为带有强烈社交属性的人类爱好,健身者更偏爱健身房。

从更深的层面看,和美食、游戏、香烟、酒精这些东西相比,定期健身天然地与人性自身弱点冲突,作为一个反人性弱点的工具,无论是Peleton,还是KEEP,注定很难做大,更难通过烧钱营销让人们爱上它。