来源:消金漫谈消费金融的海洋里,我们只能逐浪而行。晴空万里时,升帆借风。巨浪漫卷时,收桨落锚。经年岁月里,练就的是与海搏斗的勇气,...

消费金融的海洋里,我们只能逐浪而行。晴空万里时,升帆借风。巨浪漫卷时,收桨落锚。经年岁月里,练就的是与海搏斗的勇气,收获的是顺势而动的智慧。坚毅的目标,长久的坚守,终将指引我们驾驭海洋。2020年4月9日,上海监管局一纸批复,批准平安消费金融开业。从获批筹建到批准开业,平安消金实际筹备时间仅仅用了140天,几乎创造了消费金融筹备开业的最快记录。如此迅如惊雷,肯定有备而来,浮出水面是平安(保险)集团这个雷厉风行的金融大鳄。截止2019年,平安集团互联网用户5.16亿,年活跃用户2.39亿,个人客户数2亿。持有银行、证券、期货、保险、基金、信托、租赁七大牌照,业务场景覆盖央行、公、检、法、医、衣、食、住、行、玩。

剑锋所到,所向披靡。中国金融混业监管的局面下,集齐所有牌照,才能纵横捭阖,通吃红利。在场景消费的时代里,覆盖由襁褓到坟墓的全链条场景,才能抓住客户,保持不败。另外一个层面,过去数年,中国经济已经完成由投资拉动向消费拉动的转型。未来,依旧看好消费拉动,且十几亿人口的城市化进程依旧紧凑前行,中产阶级群体的扩张伴随着消费升级,将继续带动巨大的消费金融需求。沧海横流、浩荡前行。正迎合平安集团2019年度报告上的那句“天下武功,唯快不破。企业竞争,先为要义。战略上要占据先机,做到先知、先觉、先行,数据之快、精、准是基础”。

1988年,平安保险诞生于深圳蛇口,从此迸发出令人惊叹的金融奇迹。

1996年,成立平安证券,搭建保险为主,证券、信托、投资为辅的基础业务架构。2004年,平安集团登录港交所,启动建设金融综合体。

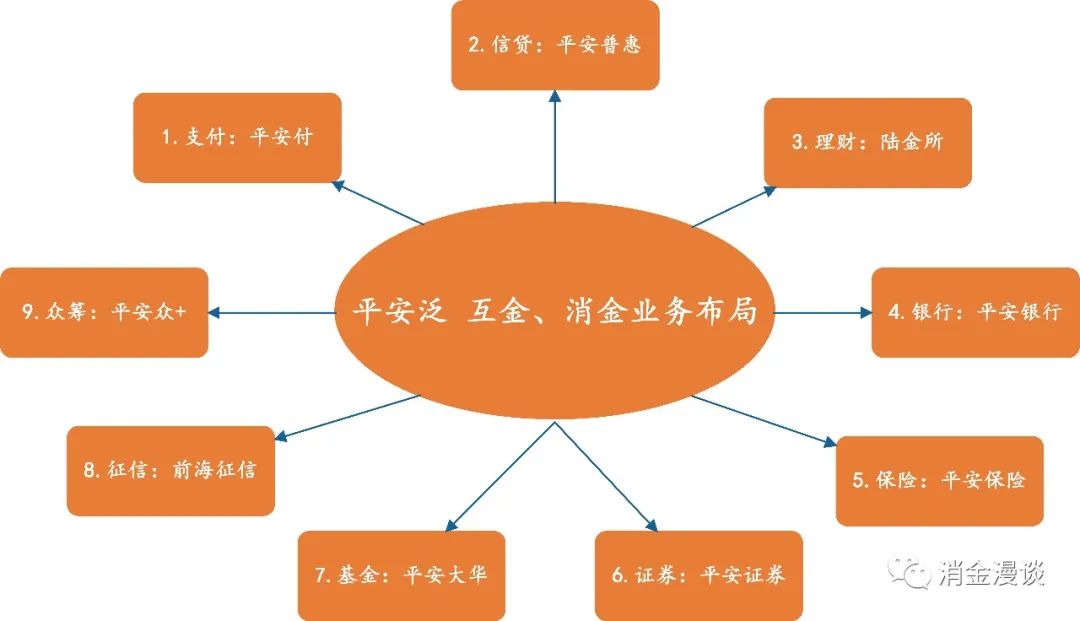

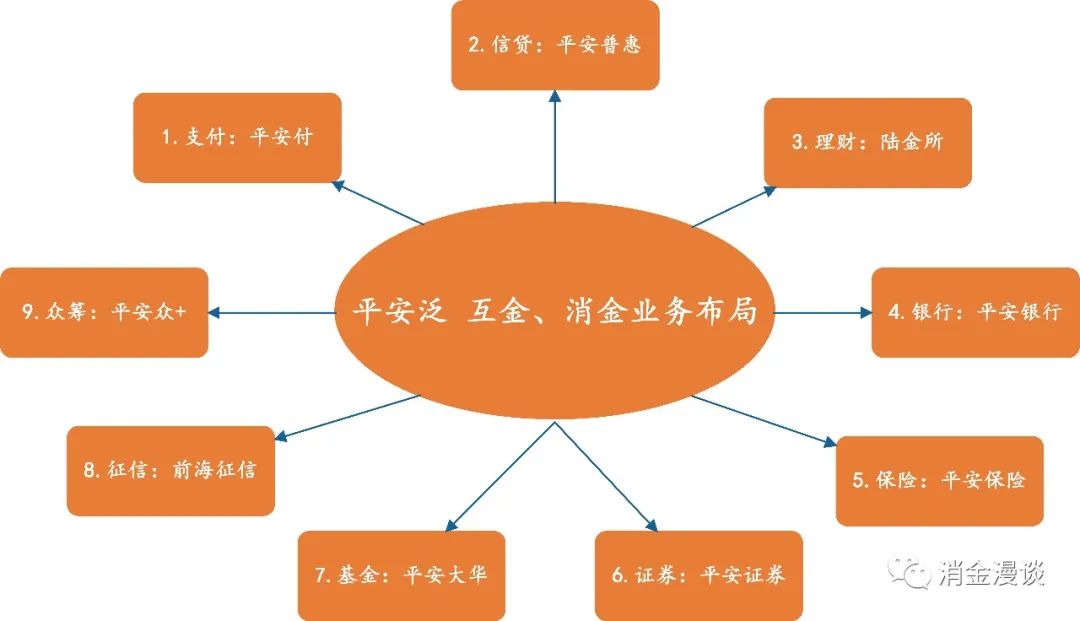

2011年,收深发展,成立陆金所、前金所、平安大华。2012年,成立平安国际融资租赁,发力融资租赁行业。2013年,收购上海捷银电子,三方支付牌照收入囊中。2014年,成立陆金服、平安壹钱包、平安好医生、金安小贷、普惠担保、平安好房、前海征信,多场景齐头并进。2015年,成立平安壹账通与前金服,全面打通内循环。2016年,成立平安医保科技。随后,好医生港股上市。2019年12月13日,金融壹账通成功登录纽交所。30年的飞驰与积累,折射出改革开放的时代能量。顺势而为、政治敏感、危机意识、体系高效等要素,勾勒出平安这艘金融航母的全貌。同样,在业务牌照的布局方面,平安抢先一步,在先天优势加持和最高管理层的支持下,完成了金融全牌照的布局。7张牌照,让平安摆脱了中国金融市场混业管理的掣肘,具备了横扫六合的实力。面对互联网和移动金融工具崛起,平安更加重视借助金融工具发展零售金融业务,尤其是互联网金融和消费金融领域,组建了9大业务单元。

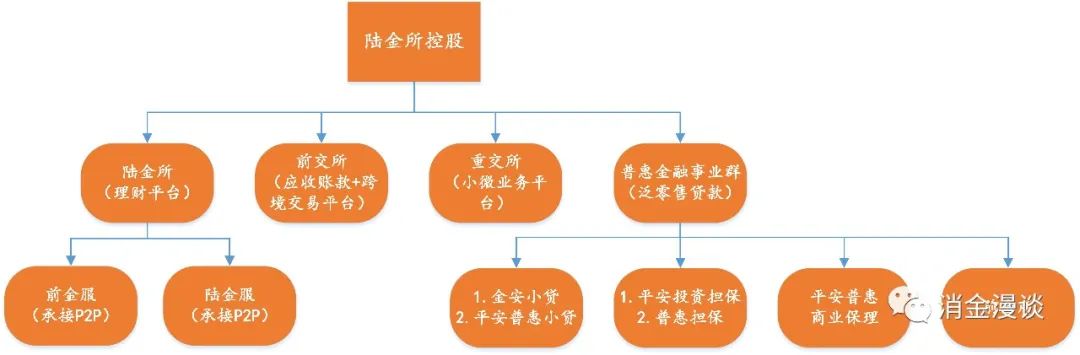

英雄也需用物之地。消费场景化、金融隐形化的趋势反过来推动金融牌照需要借助技术优势更加深入地嵌入到消费场景中,无论线上或者线下。由此,平安推出“金融+科技”驱动的发展模式,通过“开放平台+开放市场”完成资金与资产的无缝对接,通过陆金所控股(陆金所、平安普惠事业群)、金融壹账通(一账通、前海征信)等金融创新平台,结合成熟的平安付、万里通等搭建平安集团的金融服务生态圈。

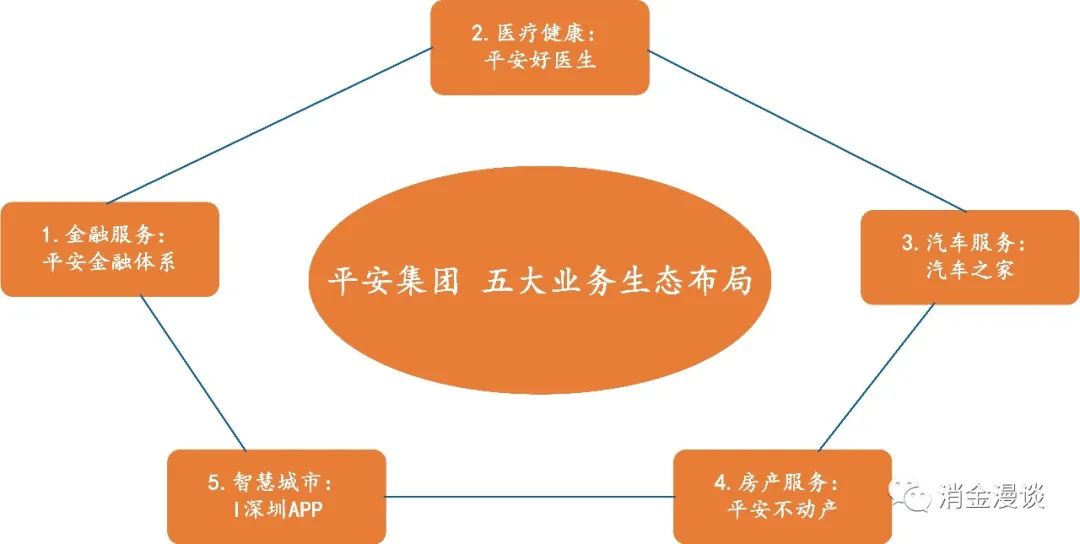

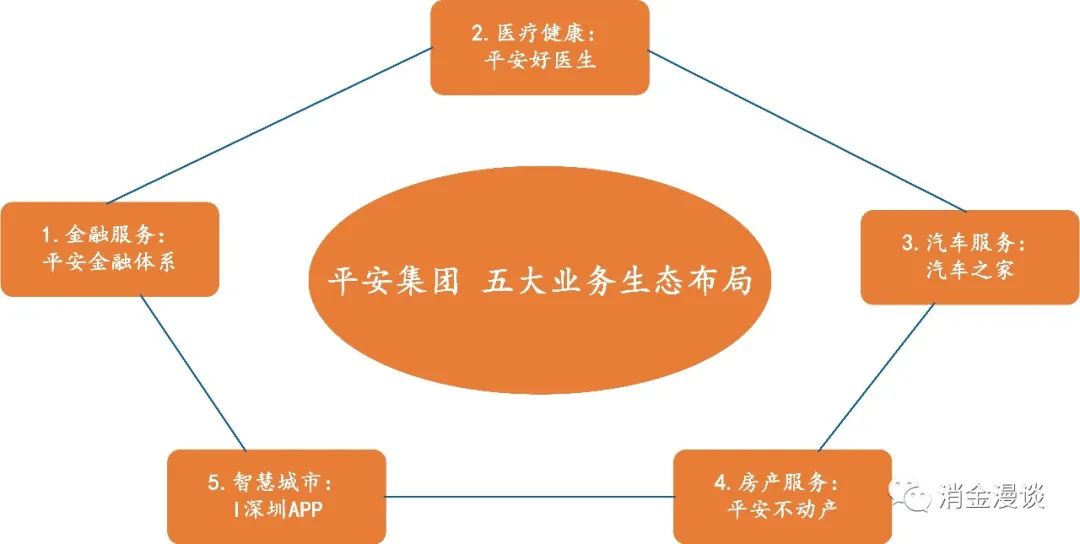

攻城略地易,守城持家难,所以构建行业壁垒的护城河是必由之路。马明哲先生曾经婉转地提到“把生态建立好了,再把金融业务注入其中,这种金融服务让客户感觉更舒服,更加容易去满足客户的需求,这种发展才是可持续的”。建设生态更倾向于建设业务的良性循环,比构建外围壁垒更加坚实。相反,罗马非一日建成,数十年的坚持与守望一旦铸成,便坚固不破,辉映百年。不谋全局者,不足以谋一域。伴随着生态基础构建,平安推出壹账通,用来疏通体系内循环,即一个账户,多种服务,随意切换。时至今日,平安生态的五个核心要素也逐渐凸显:1.看不懂前不轻易涉新,决定进入后贯穿行业,上下游通吃。2.新生态体量够大,确保投入产出比足够高且持续。3.新生态需有门槛,确保进入之后天然有竞争优势。4.具有转化价值,生态服务金融主业。5.业务模式可复制、可持续。

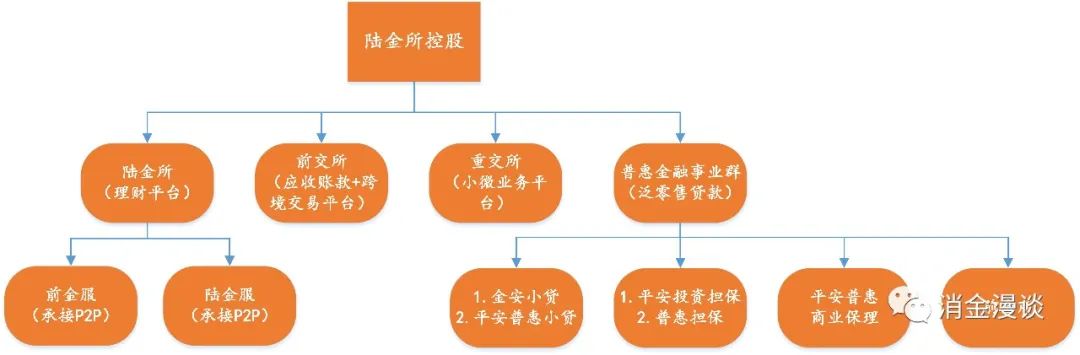

回到引子中平安消金的开业批复,有人说“最担心不是现有竞争对手的模式创新,而是银行巨头的降维攻击”。消金牌照是银行牌照的绝对子集,陆金所控股与平安普惠业务群在2018年以前可以覆盖所有消金业务,且看具体的业务部署。

多年前,平安集团早已列入综合性金融集团的名单,银行、信托、券商等牌照收入囊中,消金牌照与前几大牌照相比,犹如匕首之于长剑。长剑重装已经加身,在市场急剧膨胀,收割如砍瓜切菜般容易的时候,何苦向监管再求一件兵器,效用不大,却可能反受其制。乾坤流转,风云变幻。2018年以后,全球P2P遭遇危机,中国P2P市场大势已去。而平安旗下的陆金所也完成了在P2P战场的利润收割与历史使命。在监管对P2P向小贷、消金方向转向的指导要求下,平安顺水推舟,顺利申请到消费金融牌照。所以一定意义上说,平安消金的短期内的直接功能,是接收陆金所旗下的优质客群。巨大的存量客群池,反过来也保证了平安消费金融在竞争激烈的消金红海里已经抢得先机。平安消金未来6个月内将开业迎客,以持牌消金的新身份加入到消费金融刺刀见红的热战中。对于平安集团来说,远航至此,无论主动还是被动,都完成了对消费金融板块的最后拼图。但是对于刚刚诞生的平安消金来说,世界才刚刚打开。求得新兵器,就得适应新规则。资本充足率、不良率、盈利率等各类监管指标纷至沓来。从50亿的注册资本金来看,平安应该是做好了准备,迎接新挑战。站在平安集团巨人肩膀上,坐拥前人开辟的优势资源,且看资金、资产都没有明显瑕疵的平安消金如何鲤鱼跳龙门,为消费金融存量发展时代带来一抹别样的色彩。

无论是平安年报里还是消金市场中,近年来“开放平台”、“开放市场”逐渐成为金融流行语,开放、共赢,这些高频词汇似乎特别迎合互联网金融盛行的时代潮流。所谓开放,消金漫谈认为最重要的是心态开放,保持对新技术、新潮流的前瞻性。因为新技术、新潮流随时可能改变客户行为模式,甚至颠覆流量渠道,所以心态开放且保持危机感尤为重要。

落到实操层面,最有可能的是场景开放和技术开放,如流量平台、API银行等。但这些开放是普世的,不只适合金融业。跨界、开放、共赢,不会因为到了金融行业就显得格外独特。

而金融的本质是收缩的、谨慎的、保守的,无法想象金融壹账通能够像微信账号一样登录各种移动应用。金融尤其是银行业的基础是客户,核心是风控。

金融机构的新战略从来都是轻资产,重客户,未来提倡增加对客户的价值粘度和服务体验。最终目的不是开放,而是通过开放的手段更好地服务客户,提高收益。

分享到:

- 相关标签:

-

帝国

-

平安

-

消费