巨头对决:拆解五大国有行三季报

- 来源:零壹财经

- 发表于: 2018-11-07 11:44:56

- 责任编辑: ningdi

概述:截至10月末,五大国有银行(中国银行、农业银行、工商银行、建设银行、交通银行,下同)已陆续公布了各自的2018年三季度报告。基于此,零壹财经结合经典财务分析工具——杜邦分析,对五大国有行的三季报进行了对比和分析。

概述:截至10月末,五大国有银行(中国银行、农业银行、工商银行、建设银行、交通银行,下同)已陆续公布了各自的2018年三季度报告。基于此,零壹财经结合经典财务分析工具——杜邦分析,对五大国有行的三季报进行了对比和分析。

现代公司财务管理的基本目标,一般认为是实现股东财富的最大化。股东对公司的投资,即为公司资产负债表中的所有者权益(Equity)项。利用股东既有的投资实现更多的回报(Return),即净利润,可以用来较好地衡量公司的财务目标实现情况。在此背景下,ROE(ReturnonEquity,权益净利润)这个指标应运而生。ROE等于当期净利润/公司期初期末的平均所有者权益,该指标的优势大体有如下三点,一是其综合性,二是其可拆解性,三是其为比例指标,可以更好地进行不同公司之间的比较。

在此需要额外说明一点,在ROE的计算公式中,分子净利润直接用当期指标,而分母须用期初期末所有者权益的算术平均值。之所以如此,是因为利润表中的指标为期间指标,而资产负债表中的指标为时点指标。为了让分子和分母形成配比,故要将分母的所有者权益进行平均,让其近似等于一个流量的概念。下文ROA的道理同样如此。

ROE是杜邦分析的核心指标。利用上文所说的可拆解性,可将ROE拆分为ROA(ReturnonAsset,资产收益率)和权益乘数的乘积,前者用来反映总资产的收益情况,后者用来反映公司的财务杠杆情况。ROA等于当期净利润/公司期初期末的平均总资产,而分子中的净利润又等于利润表中收入和成本费用加减之后的结果,因此可再对ROA进行进一步拆分,从而找出影响公司当期绩效的财务因子。

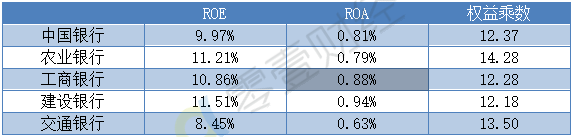

2018年1—9月,中、农、工、建、交五行的ROE水平分别为9.97%、11.21%、10.86%、11.51%和8.45%,对应的ROA分别为0.81%、0.79%、0.88%、0.94%和0.63%。除交行和农行外,中、工、建三行财务杠杆(权益乘数)比例大体相当,因此各自ROA水平的高低也就对应了ROE的多寡。而交行的ROA水平显著低于其余四行,故相对较高的财务杠杆水平也并未改变其ROE水平在五大行中的位置。农行的财务杠杆水平最高,较中、工、建三行分别高出2以上,较交行也高出了将近1。故虽然其ROA弱于中、工、建三行,但差距远没有交行那么显著,且通过施以更高的杠杆,农行在ROE水平上实现了排位的“逆袭”。

农行通过施以更高的杠杆弥补了ROA上的不足

数据来源:各行三季度报,零壹财经

图1

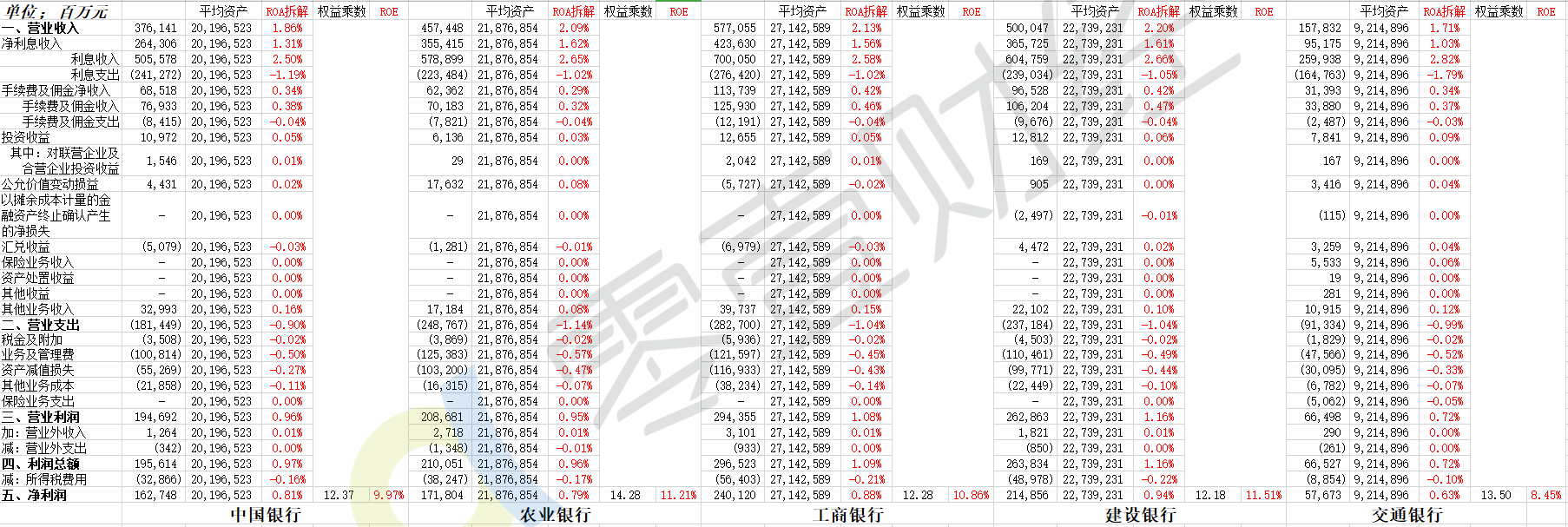

我们接下来将ROA进一步分解。图2为各家银行较为详细的杜邦分析,建议各位读者放大进行观看。

杜邦分析详解

数据来源:各行三季度报,零壹财经

图2

ROA主驱动因素之一:净利差

首先从收入的角度来看。2018年年1—9月,中、农、工、建、交五行营业收入占期初期末平均总资产的比分别为1.86%、2.09%、2.13%、2.20%和1.17%。五行收入中,占比最高的均为净利息收入,分别占各自营业收入的70.27%、77.70%、73.41%、73.14%和60.30%,净利息收入占期初期末平均总资产的比分别为1.31%、1.62%、1.56%、1.61%和1.03%。因此,可以说净利息收入基本决定了五大行ROA收入端的情况。

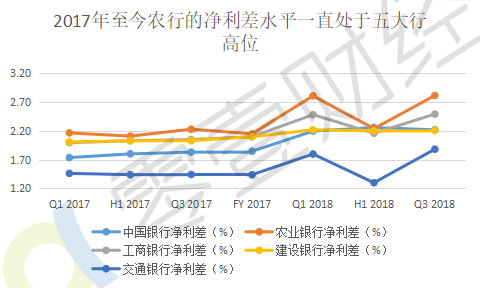

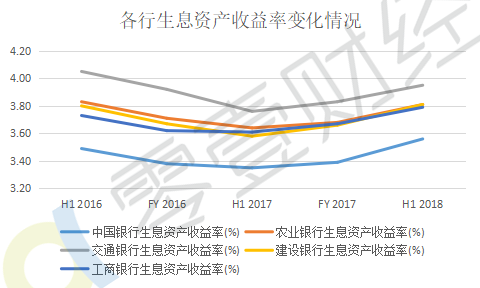

在净利息收入与期初期末平均总资产的占比中,农行最高,接下来是建行、工行、中行、交行。这一排名也与各行的净利差水平较好地保持了一致。观之2017年至2018年各季度五大行的净息差情况,也基本上是农行处在最高位,其后按顺序分别是建行、工行、中行、交行。净利差的计算公式为生息资产收益率减计息负债成本率,与净利息收入表达的意义殊途同归。

数据来源:wind,零壹财经

图3

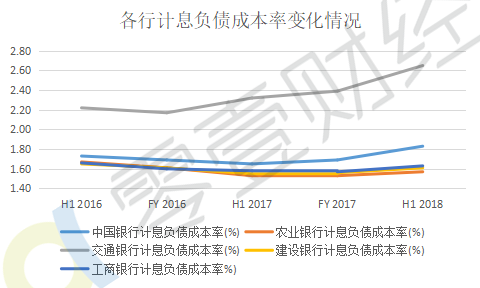

如上文所述,净利差可做进一步拆解,即生息资产收益率减计息负债成本率。交行虽然生息资产收益率高于其他四行,但生息资产收益率更是显著高于各行,故净利差位于五大行之末;农行虽然在生息资产收益率方面位居交行之后,但其计息负债成本率基本位于五大行的最低位,此消彼长之间,农行的净利差水平位居五大行之首。

数据来源:wind,零壹财经

图4

数据来源:wind,零壹财经

图5

ROA主驱动因素之二:资产质量

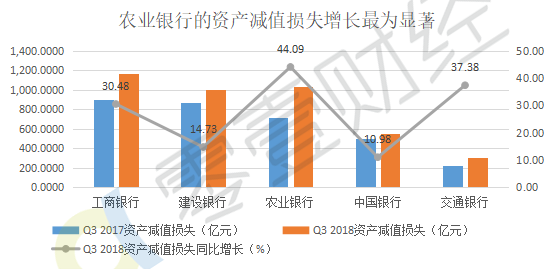

其次从成本的角度来看。从2018年开始,五大行根据财政部的要求,开始用IFRS9替代原先的IAS39,对自身的金融资产及相应的减值进行计量。IFRS9改进了资产减值确认规则,以“预期损失模型”替代IAS39的“已发生损失模型”,确认范围也由表内资产扩展至表外资产,因此五大行本年1—9月资产减值损失较去年同期均显著增加。其中以农行资产减值准备的增长尤为显著。

数据来源:wind,零壹财经

图6

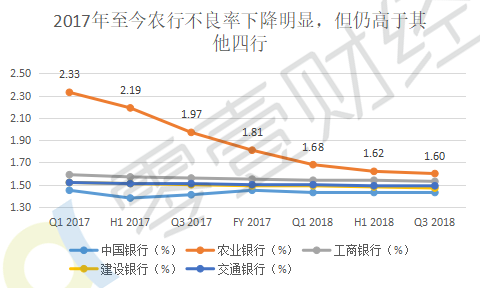

农行高于其他四行的资产减值准备增长速度,也使其资产减值准备占期初期末的平均总资产的比高于其他四行(见图2)。这与农行较多的涉农业务有关。事实上,就2017年至今各季的数据来看,农行虽然在贷款不良率方面改善明显,但仍高于其他四行。

数据来源:wind,零壹财经

图7

值得注意的是,中行不但资产减值增长幅度显著低于其他四行,且资产减值准备占期初期末的平均总资产的比也为四行最低,这与其涉外业务较多有关。

除此之外,农行业务及管理费用占期初期末的平均总资产的比也为五行之最。较多的涉农业务使其网点下沉深度更大,因此需要支付更高的人力成本。总的说来,在成本的控制方面,农行不及其他四行。

复盘和总结

上述通过杜邦分析,零壹财经力求展现不同银行经营策略和竞争优势的不同。以下为我们对各行的一些总结。

其一是中国银行。中行在净利息收入方面并不占优,仅领先于五大行中唯一的股份制银行——交行。而其优势首先在于其集团内部的多元化经营上,从图2可以发现,中行其他业务收入占期初期末的平均总资产的比高于其他四行;其次则在于其较好的成本控制上,尤其是资产质量,资产减值损失占期初期末的平均总资产的比显著低于其他四行。

其二是农业银行。农行的优势在于其净息差收入,净利差收入占期初期末的平均总资产的比高于其他四行。除此之外,农行似无其他优势项。手续费及佣金净收入、投资收益及其他业务收入占期初期末的平均总资产的比均低于其他四行。此外,成本控制也是农行的短板,这主要因为其涉农业务较多,资产质量相对较差,管理费支出相对较高。IFRS9的实行对农行的影响尤为明显。此外,农行的财务杠杆水平明显高于其他四行。

其三是工商银行。工行手续费及佣金净收入占期初期末的平均总资产的比较高,与建行并列第一。业务及管理费的控制尤其领先于其他四行。工行本期最大的短板是其他业务成本占期初期末的平均总资产的比高于其他四行,而其他业务成本究竟为何,工行的三季报并未做更多的披露。

其四是建设银行。通过图2不难发现,建行以最低的财务杠杆,实现了最高的ROE,其ROA水平显著领先于其他四行。观之建行ROA拆解出的各项,虽均无冠绝各行的指标,但总体表现都比较优异。

最后是交通银行。交行最大的短板在于其净利息收入,而这又是由于其计息负债成本率显著高于其他四行造成的。其生息资产收益率,甚至高于其他四行。而交行的优势在于其投资板块,其投资收益占期初期末的平均总资产的比高于其他四行。此外,交行的成本控制也是其优势,其营业成本占期初期末的平均总资产的比仅次于中行。