行业洗牌,出局还是逆袭?网贷平台的生死劫

- 来源:《经济》杂志—经济网

- 发表于: 2017-10-25 15:06:26

- 责任编辑: ningdi

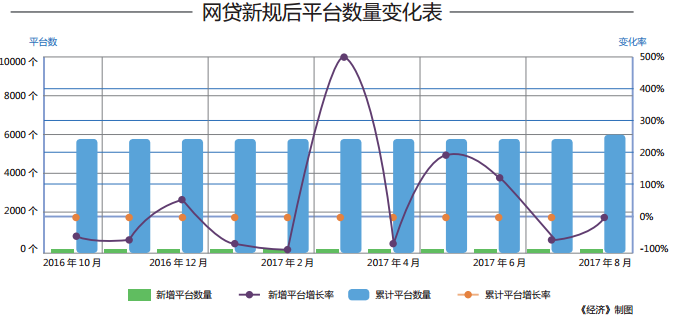

自去年网贷监管推行一年以来,882家平台退出网贷行业,其中恶性退出的问题平台有225家,良性退出的停业和转型平台为657家。结合监管政策的下发,行业洗牌正式开始。众多网贷平台的受访者表示,在此生死存亡之际,选择留下更是一种勇气。

自去年网贷监管推行一年以来,882家平台退出网贷行业,其中恶性退出的问题平台有225家,良性退出的停业和转型平台为657家。结合监管政策的下发,行业洗牌正式开始。众多网贷平台的受访者表示,在此生死存亡之际,选择留下更是一种勇气。

跑路和诈骗让行业被贴上了负面标签,网贷人有口难言。

但同时他们对行业充满期待。据统计,中国网贷成交体量已突破3万亿,成为全球最大的网贷市场。如今P2P网贷行业一半是海水、一半是火焰,这一年网贷平台都经历了什么?平台业务有哪些调整?未来的发展方向在何方?

接连被约束

“我们有些无所适从”,壹宝贷CEO罗浩杰无奈地向《经济》记者表示,虽然准入门槛、业务边界逐渐清晰明朗,但落实到行动上还是存在问题。

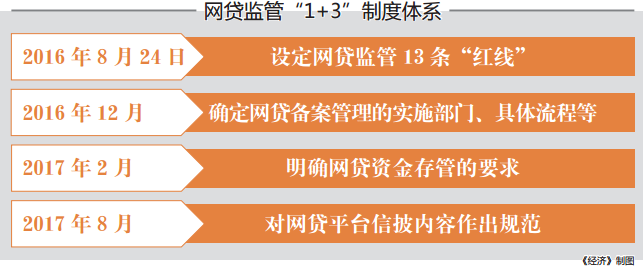

此前,银监会先后发布了《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《暂行办法》)、《网络借贷信息中介机构备案登记管理指引》、《网络借贷资金存管业务指引》、《网络借贷信息中介机构业务活动信息披露指引》,网贷行业“1+3”制度框架基本搭建完成。

从2016年8月24日《暂行办法》出台以来,各级政府部门及行业协会累计发布各项监管政策超50则。可以想见,今年网贷平台的业务开展主要在“合规经营”。

“基本上这一年我们没有休息过,每天都会关注各地出台的监管文件。”罗浩杰解释道,在这一年中,平台加强对监管机构的沟通。“但我们与广州市金融办以及所在区金融局沟通,往往会获得不同的答案。”不仅如此,各省具体网贷监管标准都会有所不同。

今年银监会发布《网络借贷资金存管业务指引》后,6月-7月,上海和深圳发布了当地的存管细则,提出“只能选择本地银行或者在本地设分支机构的银行作为存管行”。受此规定影响,已签银行存管协议的P2P网贷平台或面临推倒重来。

属地化原则难保其他地区会相继推行,这让网贷平台头痛不已。不仅如此,今年6月30日,央行等17部门联合印发《关于进一步做好互联网金融风险专项整治清理整顿工作的通知》,要求交易规模、贷款余额环比不能出现增长。一经发现新增不合规业务,各省领导小组办公室(或各省领导小组指定部门)须立即叫停并严肃处理。

网贷之家首席研究员马骏对《经济》记者表示,“双降”一出,无异于网贷市场的“霜降”。“业务规模不增长,对绝大多数依靠业务增长来盈利、摊薄成本的网贷平台来说,是一道无法越过的坎儿。”马骏认为,各项监管政策的出台,中小网贷平台面临挑战,大规模的网贷平台同样也不好过,并且要警惕一些大型网贷平台出现类庞氏行为。

在中国互联网金融协会信息披露平台上,壹宝贷披露的财报显示,去年平台亏损为158万余元。谈此话题,罗浩杰笑言,这并不是特例。如今网贷平台进入深水期,为了配合监管,平台在业务上进行调整,导致投入成本上升。

下面一组数据证明罗浩杰所言不虚。截至9月21日,中国互联网金融协会已接入99家网贷平台。在首批接入信披平台的“优等生”中,除了开鑫贷和搜易贷未披露财务会计信息,有27家未实现盈利。可见在整体网贷平台经营中,亏损平台会更多。

不过罗浩杰告诉记者:“网贷平台被限制业务规模后,固定成本很难摊低,大家在现有规模上还在适应,我们也还能坚持。”罗浩杰还想到另一个“心理安慰”:今年壹宝贷平台申请了120万元的国家高新技术企业补贴,目前申请已经入库。“若能拿到这笔补贴,平台资金压力可以减轻一些。”

银行存管不是唯一合规条件

在众多网贷规定中,银行存管被称为平台合规的第一道“生死关卡”。据网贷天眼研究院不完全统计,截至9月22日,完成银行存管系统上线的网贷平台共计385家,比上月增加53家,仅占正常运营总量的14.92%。

设置银行存管,主要是为了将客户资金和平台资金分开管理,客户资金账户接受独立审计,并公开审计结果。由于涉及存管费用及成本资金,银行存管自然会淘汰无实力的网贷平台。

团贷网新闻中心总监李先全在接受《经济》记者采访时表示,平台在监管发力前就开始布局银行存管。当时行业处于野蛮发展阶段,银行对网贷平台资金存管存在担忧,合作意愿不强。在监管层先后出台相关文件,鼓励银行开展存管业务以后,网贷与银行关系有所缓和。

“基于系统开发等技术性问题,迁移基础数据庞大,存管系统开发成本较高。与厦门银行签订存管协议后,为客户提供更好的使用体验。直至今年2月,《网络借贷资金存款业务指引》正式出台,我们历经半年多的时间,进行了存管系统的开发,终于在3月13日正式上线。”李先全向记者讲述了银行存管的经历。

石投金融市场部高级经理王加力曾表示,从短期来看,银行存管对网贷平台的门槛相对较高。随着整个网贷平台运营水平提升,银行存管就不是摆在合规经营的“拦路虎”。他建议,各网贷平台也不应使用银行存管做宣传点。目前网贷平台主要接入中小银行,银行存管接入标准有待提升。

中央财经大学中国互联网经济研究院副院长欧阳日辉认为,在平台遵守监管守则过程中,遗留的历史问题会充分暴露,或进入“扫雷”的高发期。欧阳日辉对《经济》记者表示,P2P网贷平台监管是一项系统性工作,互联网金融监管需要平台、行业、社会和政府有机结合,构建“四位一体”的治理体系是建立长效机制的体制框架。

更好地服务实体经济

P2P网贷于2006年传入中国,当时的平台只有拍拍贷、人人贷等寥寥几家,其后几年鲜有试水者,直到2010年左右,网贷平台才如雨后春笋般出现。

不可否认,网贷平台能够快速得到市场认可,有其独特的优势。我国金融业呈现出的垄断特征,使得小微企业面临融资难、融资贵,融资机制不健全推动了网贷市场发展。后来大数据、云计算、移动互联网、搜索引擎等技术的出现,为这些互联网金融企业提供了技术支持。

法无禁止即可为。伴随着互联网科技热潮,网贷平台如烈火烹油之势,但问题同样突出,网贷行业难以洗清非法集资的嫌疑,其造成的社会影响让监管层态度发生变化。网贷新规的出现,明确了多项网贷行业的基础规则,为网贷平台合规经营指明了方向。

道口贷合伙人、市场运营总监安克伟在接受《经济》记者采访时表示,合规管理涉及:银行存管、信息披露和限额问题。如今网贷平台信息披露已近似上市公司标准,信息披露越充分,越能让风险可辨可视,这对提高行业透明度、提高监管效率、投资人教育等方面,意义重大。

而《网络借贷信息中介机构业务活动管理暂行办法》指出,个人和企业在同一平台借款上限分别为20万元和100万元,在不同平台借款上限分别不超过100万元和500万元。

“这是很明确的数字规定。从积极的角度讲,限额进一步确立网贷平台小额定位,有利于分散风险,让网贷业务下沉。同时这也是刚性的要求,比如行业里涉及一些供应链金融业务、高端车抵押、房抵贷等很多资产业务的调整,虽然融资需求不变,但平台不管之前业务额做到多大,风控做得有多好,都不得不根据监管要求进行调整。”安克伟表示,限额规定出台后,很多同行转向车贷、现金贷、消费贷等业务。“从限额的角度讲是合规的,但这很难说是监管的初衷。站在行业角度我们应该反思,现金贷、消费贷、车贷真的是普惠金融为数不多的应用场景吗?”

进军“大标的”道路已封,网贷平台又该如何进行突破?据安克伟介绍,道口贷业务模式主要围绕优质校友核心企业拓展供应链金融服务,通过核心大企业的信用支持,服务其上下游中小微企业。“限额后,这类围绕大型核心企业供应链的业务,面临一定的挑战,无论从应付应收账款规模、上下游企业需求本身,还是业务的延续性、供应链数据积累等角度,100万限额都有较大的限制。”

因此,根据监管要求,平台开始着眼拓展中小型规模核心企业,将重心放在畜牧业、制造业、环保、节水灌溉、零售等企业,在严格限额要求的同时,为企业解决金融需求。蒙羊牧业、蒙清农业就是典型的合作案例,企业的上游供应商范围广泛,对象有地方合作社、牧民、农户,既符合监管对限额需求,又能够帮助这部分企业解决融资需求。

“网贷新规的推出让P2P平台更接地气。”安克伟指出,与大型国有企业或者新兴互联网公司相比,传统企业受到的关注度较低,既无法享受到足够的传统金融支持,也难获得风险投资的青睐。但这类企业是实体经济的基础,应该成为普惠金融的最佳应用场景,这也是网贷平台存在的价值。

风险管控是重点

记者在搜索网站随意输入一家网贷平台名称,其自动跳出的关联词都是“安全吗?”看来在投资人或借贷人眼中,是否安全是选择网贷平台的第一标准。

2016年以来,P2P网络借贷行业经历了法律约束、行政监管、行业自律、平台内控和社会监督“五大考验”,取得了一定的效果。经过整治和长效机制建设,网贷行业制度逐步完善,各地互联网金融协会和网贷协会也展现出积极作用。平台自律意识得到强化,如积极响应信息披露要求,寻求银行进行资金存管,申请相关准入牌照,关停活期理财业务,整合或关闭线下理财门店,网贷行业出现了新的变化。

铜钱贯董事长兼CEO于东升对《经济》记者表示,正如前不久ICO被叫停,监管理应及时介入不正当金融创新。“目前我们咬紧牙关严守合规防线,跟随监管政策的方向和指引,发展环保行业再生资源的互联网供应链金融,真正的服务于实体经济的发展。”于东升认为,未来网贷平台的整顿会为金融行业创新发展开辟更大的空间。

“当合规不再成为关注点时,才代表网贷行业的健康稳健发展。”安克伟认为,合规看似是门槛,但不是网贷平台最终发展目标。每个网贷平台都要注重建立相对完善的风险控制体系,提高平台风控人员的专业水平和风险控制能力,能够很好地识别风险、控制风险和处置风险,让金融服务更接近实体经济的需求。

欧阳日辉表示,合规的网贷平台是我国金融市场的有益补充,并不是监管的“面子工程”。“在金融监管三级体制中,需要有效调动社会力量监督市场主体的积极性,形成全社会广泛参与的立体化监管格局,以内部风险控制为基础,自律性组织监管为主导,社会性外部监管为支撑,监管层风险监控为保障。”P2P平台风险的快速传导、互联网金融纠纷解决的复杂性、分业监管体制的现实,决定了我国互联网金融必须构建上下(中央与地方)、左右(同级政府不同部门之间)、内外(政府与企业和社会之间)协同联动的功能型治理模式。

原新新贷执行副总裁包毅敏在接受《经济》记者采访时表示,他已转向网贷行业的纵向业务。“不是因为监管收紧,相反P2P网贷是提供金融服务的平台,需要从产业中来,到产业中去,供应链金融、场景金融、产业金融将成为主流。”

“大浪淘沙淘去不少投机泡沫后,网贷平台会逐渐走向体量较大、风控等实力较强的趋势。”开鑫金服总经理周治翰告诉《经济》记者,在监管合规的主旋律下,网贷行业马太效应依旧明显。对于已经进场的中小平台来说,要么选择主动退出,要么将重心放在有优势的细分领域持续深耕。在坚守合规前提下,积极探索出适合自身的创新模式和产品。而对于还未进场或打算进场的企业来说,首先要想清楚自己是否在风险控制、资产挖掘、流量获客等方面占有优势,否则不能盲目进场。

坚守在P2P网贷阵营的参与者,都见证了行业逐步规范的过程。他们都懂得,网贷行业实现合规发展是大势所趋,而在合规化的过程当中,不仅需要在“看得到”的地方按部就班地整改,更关键的是在“看不到”的地方,有取舍的勇气。

- 相关标签:

延伸阅读